La discusión metodológica que abrió el polémico informe del SII que evidencia alta evasión y elusión en IVA y en empresas

A casi tres semanas de que se entregara un resumen ejecutivo, el fiscalizador publicó íntegramente el reporte elaborado por el exdirector del organismo, Michel Jorratt.

- T+

- T-

Han pasado prácticamente tres semanas desde que el ministro de Hacienda, Mario Marcel, entregó el adelanto de un informe muy esperado por los analistas en el marco del pacto fiscal: un reporte elaborado por el Servicio de Impuestos Internos (SII) que calculaba los niveles de incumplimiento tributario en el país.

Dicho análisis consideraba los niveles de evasión, elusión e incumplimiento involuntario del IVA y del impuesto corporativo, entregando resultados llamativos: el nivel de no pago en el tributo al consumo asciende a un 18,4% promedio para los años 2018 a 2020, lo que equivale a un 1,8% del Producto Interno Bruto (PIB) en dicho período; mientras a que nivel de la Primera Categoría, el incumplimiento asciende a 51,4%, o 4,7% del tamaño de la economía.

De esta manera, el documento calcula que el no pago de impuestos en el país ascendió a 6,5% del PIB para los años 2018 al 2020.

El reporte se conoce a casi tres semanas de que Hacienda entregara un adelanto en un seminario de la Sofofa.

Tres semanas después de aquel hito, el SII liberó el reporte final, elaborado por un equipo del área de Estudios del organismo y liderado por el exdirector del servicio entre 2014 y 2015, Michel Jorratt.

El reporte entrega detalles de la metodología empleada para alcanzar los resultados, así como la comparación del nivel de incumplimiento con otros países, especialmente europeos.

El método utilizado para calcular el no pago tanto en IVA como en renta es estimar la recaudación teórica de cada impuesto a partir del Sistema de Cuentas Nacionales del Banco Central, las cuales -de todas maneras- el reporte advierte que están sujetas a revisión periódica cuya magnitud puede ser "importante", lo que podría alterar los datos conocidos en este análisis.

Definiciones metodológicas

El primer capítulo del análisis entrega algunas definiciones metodológicas, como lo que se entiende por "brecha de cumplimiento" tributario: la diferencia entre lo que el Fisco debiera recaudar, de acuerdo con la letra y el espíritu de la legislación, y lo que realmente ingresa a arcas públicas.

Así, explica que hay tres razones por las cuales un contribuyente dejaría de pagar sus impuestos: subdeclaración involuntaria, evasión y elusión.

La primera implica errores involuntarios que podrían cometer las personas al momento de preparar su declaración de impuestos, que son atribuibles al desconocimiento de la normativa tributaria. La evasión es derechamente la subdeclaración ilegal y voluntaria de los impuestos, que nacen de un acto deliberado por parte del contribuyente de reducir sus obligaciones con el Fisco. ¿Y la elusión? Es la planificación tributaria agresiva con la intención de evitar o reducir la carga fiscal a través de mecanismos ilícitos, desvirtuando la intención del legislador o el espíritu de la ley.

Asimismo, el informe del extitular del servicio enfatiza que no se utilizó en el cálculo del incumplimiento tributario el denominado gasto tributario, como exenciones, deducciones, diferimientos, tasas reducidas y otras concesiones fiscales, exceptuando los efectos indirectos que podrían tener dichos gastos sobre la evasión y la elusión.

"Por ejemplo, la proliferación de gastos tributarios en el Impuesto a la Renta aumenta su complejidad y abre espacios de elusión que en caso contrario no existirían", dice el documento.

De la mano de lo anterior, el texto detalla el uso del enfoque metodológico "descendente", que estima la recaudación teórica de un impuesto a partir de una fuente de información independiente que recoge la totalidad de las operaciones gravadas. Esta fuente normalmente son las cuentas nacionales, así como encuestas de ingresos o gastos de hogares.

"Sus principales ventajas son que requieren menos tiempo y recursos y permiten calcular resultados globales y comparables para varios años. Sus principales desventajas son que la fuente de información pierde independencia cuando, como en cuentas nacionales, se usa información tributaria como un insumo para construcción; y que no permiten un análisis demasiado fino de cuáles son las causas y componentes de la brecha", explica el informe de Jorratt.

La discusión

Algunos analistas ven con distancia los resultados del estudio, principalmente por algunas “debilidades metodológicas” que dicen identificar. Esto, pese a que valoran el ejercicio realizado por el fiscalizador tributario.

El director de Hermann Consultores, Jorge Hermann, explica que el informe del SII utiliza el excedente bruto de explotación de las Cuentas Nacionales, medida como enfoque ingreso, para calcular la evasión como método macroeconómico.

Ese concepto es un saldo contable, calculado como la diferencia entre la producción, el consumo intermedio, las remuneraciones y los impuestos netos a la producción. Al ser un saldo o residuo puede estar sobreestimado y el cálculo de la evasión también, plantea.

La socia de Tax & Legal de PwC Chile, Loreto Pelegrí, enfatiza que el informe no considera ciertos ingresos exentos, como los provenientes de los fondos de inversión, los contratos de leasing, y DFL-2, etc.

“Además, el informe agrega las rentas de fuente extranjera y no deduce los créditos por impuestos pagados en el exterior, pudiendo deducirse impuestos de retención e impuestos corporativos hasta en dos países, considerando inversión directa e indirecta”, complementa.

El presidente de la comisión tributaria del Colegio de Contadores, Juan Alberto Pizarro, echa de menos un análisis de la “razonabilidad global” de los resultados para hacer una comparación “correcta” con otros países: “El cálculo de Jorrat es con una tasa ponderada corporativa de 26%, pero la tasa corporativa promedio de la OCDE es 24%. ¿Esto significaría que en la OCDE se evade una cifra cercana al 50% del impuesto corporativo?”, se pregunta.

El director de Litigios y Controversias en Cabello Abogados Tributarios, Michel Aguilera, cree que el informe “reconoce sus propias limitaciones”, al hacer expresa mención a que los resultados -aparte de evasión y elusión- incluyen la subdeclaración involuntaria, pero “sin que se pueda distinguir exactamente la proporción en que cada uno de estos factores influyen en la brecha de cumplimiento”.

Diego Messen, abogado de Moraga & Cía., argumenta que el análisis no distingue entre evasión, elusión u “optimización tributaria”, lo que podría explicar “por qué hay empresas que si bien tienen una cantidad de utilidades importantes en cada período, no están pagando impuesto por la totalidad de ese resultado”, como los regímenes especiales de renta presunta, por ejemplo.

No pago del IVA

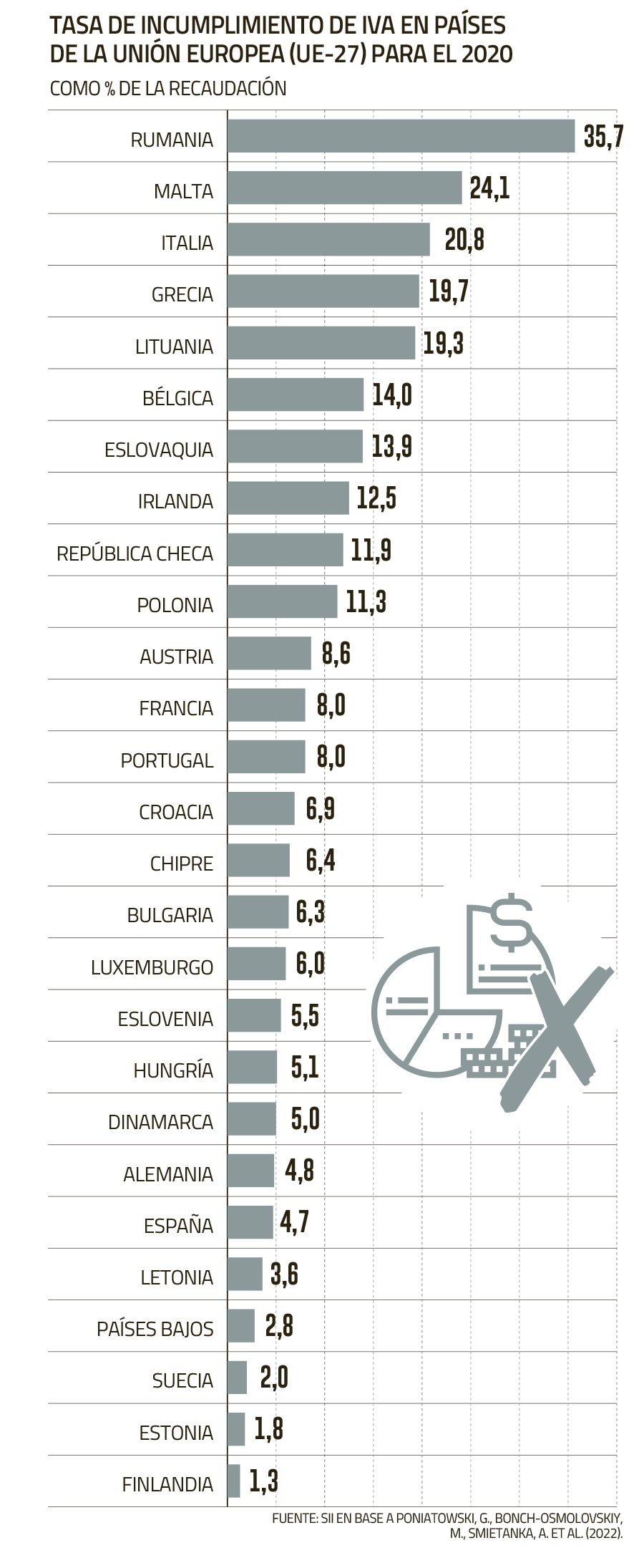

Antes de presentar los resultados definitivos para Chile, el análisis hace un repaso de los niveles de incumplimiento en países desarrollados, más específicamente de la Unión Europea (UE).

De esta manera, se evidencia la amplia brecha de nuestro país respecto al conjunto de 27 países, ya que en el 2020 el nivel de incumplimiento ascendió a una mediana de 6,9%, con Chile casi triplicando dicho indicador.

Yendo al detalle por país, el de mayor nivel de incumplimiento fue Rumania, con un 35,7%, seguido de Malta (24,1%), Italia (20,8%), Grecia (19,7%) y Lituania (19,3%). Estos dos últimos países tienen tasas de no pago en el IVA similares a las que calcula el SII para Chile.

Asimismo, varias naciones redujeron de forma importante sus tasas de incumplimiento en la última década, destacando Malta (31% en 2010 a 24,1% en 2020), Lituania (29,6% a 19,3%), Eslovaquia (31,3% a 13,9%), República Checa (22,7% a 11,9%) y Polonia (20,5% a 11,3%).

Evasión y elusión en empresas

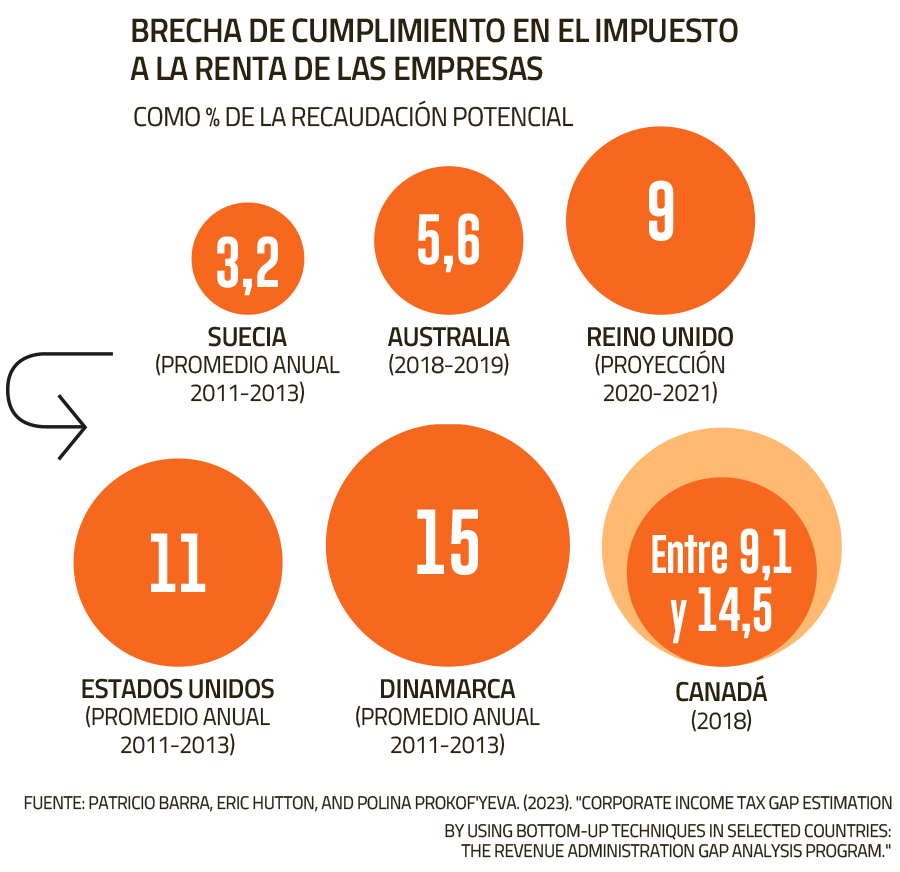

Para el incumplimiento del Impuesto de Primera Categoría a las utilidades corporativas, el SII también parte entregando evidencia de países del mundo desarrollado, aunque las series no son comparables porque son años distintos al lapso 2018-2020 en el caso chileno.

Así, por ejemplo, calcula que el no pago del impuesto a la renta empresarial ascendió en promedio a un 15% en Dinamarca entre 2011 y 2013; a entre 9,1% y 14,5% en Canadá durante el 2018; a 11% en Estados Unidos en promedio para el 2011 a 2013; a un 9% en Reino Unido para 2020-2021; a 5,6% en Australia para el bienio 2018-2019; y de 3,2% para Suecia entre 2011 y 2013.

Otro cálculo que entrega el análisis es de dónde proviene el incumplimiento en dichos países: en Australia, por ejemplo, un 50,5% se explica por las grandes empresas, cifra que aumenta a 75,9% en el caso de Suecia, 70,3% en Estados Unidos, y entre 69,2% y 69,8% en Canadá. ¿La excepción? Reino Unido, donde el 89,3% del no pago del gravamen a la renta empresarial deriva de las pequeñas y medianas empresas.

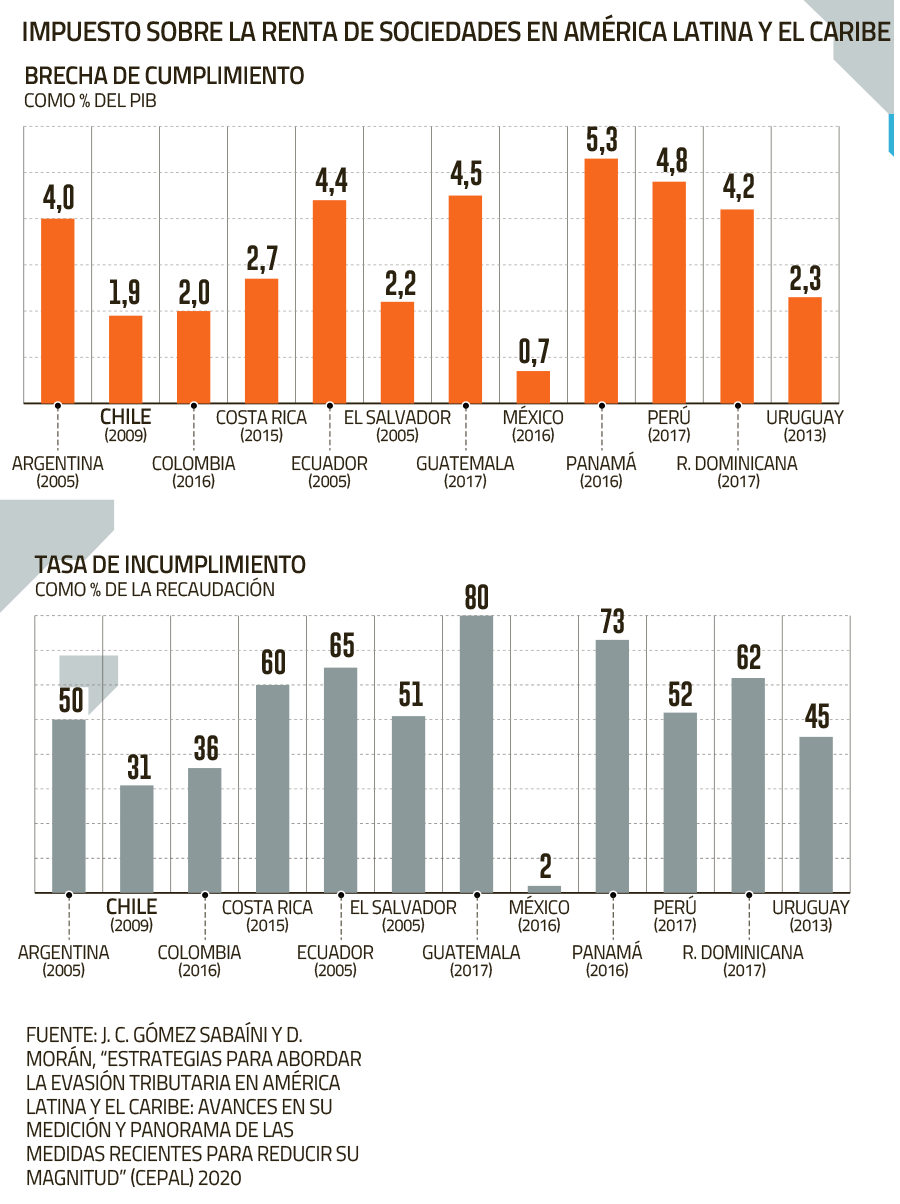

También se entregan datos no comparables para América Latina. El nivel más alto de incumplimiento se registró en Guatemala en 2017, con un 80%, seguido de 73% en Panamá (2016), 65% en Ecuador (2005), 62% en República Dominicana (2017) y 60% en Costa Rica (2015),